Fiscalité luxembourgeoise de la résidence principale

Lorsqu’un citoyen luxembourgeois devient propriétaire d'un appartement ou d'une maison qui va lui servir de résidence principale, il ne connaît pas toujours les conséquences fiscales de cette acquisition immobilière. Dans l’ensemble, elles sont positives puisque ce bien, par définition, ne produit pas de revenu, mais génère plutôt des dépenses potentiellement déductibles. Nous verrons également qu’en cas de revente de son habitation principale, en principe, le gain en résultant est exonéré d’impôt sur le revenu.

Même si ce n’est pas dans l’objet de cet article, il est à noter que les faveurs fiscales décrites ci-dessous accordées aux résidents luxembourgeois, lors de l’achat et au cours de la détention de leur habitation, sont applicables par analogie et à certaines conditions aux frontaliers.

Nous envisageons de décrire brièvement le régime fiscal découlant de la propriété d’une résidence principale lors de trois phases successives que sont l’acquisition, l’occupation et la vente.

Achat

Nous ne le répéterons jamais assez. Il est essentiel de consulter un conseiller fiscal avant d’entamer son projet d’acquisition de résidence principale, compte tenu des nombreuses déductions acceptées tant que le propriétaire n’occupe pas son habitation.

Le régime fiscal varie fortement selon le type d’acquisition, soit un immeuble ancien susceptible de rénovations ou réparations, soit une vente en état futur d’achèvement, soit un terrain sur lequel vous allez commander la construction d’une habitation.

Habitation ancienne faisant l’objet de réparations

La loi fiscale luxembourgeoise autorise le contribuable qui perçoit un revenu locatif à déduire tous les frais (frais d’obtention) qui lui ont permis d’obtenir ce revenu. Tant qu’une habitation principale est inoccupée par son propriétaire, il sera possible pour lui de demander dans sa déclaration d’impôt sur le revenu la déduction des dépenses suivantes:

- frais d’ouverture de crédit auprès du notaire et de la banque (commission) ;

- intérêts débiteurs liés à l’emprunt hypothécaire, sans application du plafond de déduction ;

- frais de réparation (peinture, plâtre, menuiserie intérieure, etc.), dans la mesure où le total de ces frais ne dépasse pas 20 % de la valeur de la partie construction de l’habitation.

Vente en état futur d’achèvement

Les mêmes déductions que pour l’habitation ancienne sont envisageables, à l’exclusion des frais de réparation, qui ne sont pas tolérés en présence d’une habitation nouvellement construite.

Terrain et construction d’une habitation

Terrain et construction d’une habitation

Dans cette hypothèse, les mêmes déductions fiscales sont applicables, mais avec une nuance. La déduction des intérêts hypothécaires en relation avec l’emprunt servant à l’achat du terrain sans application du plafond est permise durant une période de 2 ans, endéans lesquels la construction de l’habitation devra être débutée. Ensuite, cette déduction sans plafonnement se poursuit durant une nouvelle période de 2 ans, au terme de laquelle l’habitation devra être occupée.

Occupation

La fiscalité luxembourgeoise présente à ce jour peu de dépenses déductibles à partir de la date de première occupation de l’habitation.

D’une part, la déduction des intérêts débiteurs liés à l’emprunt hypothécaire ayant financé l’acquisition de l’habitation est limitée par un plafond variable avec le temps et la situation familiale :

- les 5 premières années: 1.500 EUR par personne faisant partie du ménage ;

- entre 5 et 10 ans d’occupation: 1.125 EUR par personne faisant partie du ménage;

- après 10 ans d’occupation: 750 EUR par personne faisant partie du ménage.

Si le contribuable est salarié et qu’il bénéficie d’une prime non périodique (bonus) de son employeur, ce dernier et uniquement ce dernier a la possibilité d’offrir à ses salariés selon des formalités assez simples que la prime soit versée sous la forme d’un subside en intérêts. De manière fictive, la prime est censée subsidier le paiement des intérêts hypothécaires en relation avec l’emprunt sur l’habitation. Résultat: la prime de 3.000 EUR brut versée à un salarié, pouvant justifier que son prêt hypothécaire lui a coûté pour l’année 3.000 EUR d’intérêts débiteurs, revient à une prime nette d’impôt et de charges sociales de 3.000 EUR.

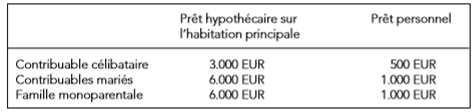

Mais, à nouveau, le législateur a prévu des plafonds aux subsides pouvant être accordés:

D’autre part, les frais de nettoyage de l’habitation – par une société privée ou par un(e) salarié(e) engagé(e) par vos soins pour ce travail et déclarée à la sécurité sociale – sont déductibles au titre de charges extraordinaires, mais plafonnés à un montant de 3.600 EUR /an.

Il est à espérer que la prochaine réforme fiscale prévue pour 2017 envisage la déductibilité fiscale des travaux/ investissements effectués au sein de son habitation principale et permettant l’économie d’énergie ou le développement durable.

Le régime fiscal varie fortement selon le type d’acquisition, soit un immeuble ancien susceptible de rénovations ou réparations, soit une vente en état futur d’achèvement, soit un terrain sur lequel vous allez commander la construction d’une habitation.

Vente

En principe, les plus-values réalisées sur la vente d’un immeuble au Luxembourg sont imposables au titre des revenus divers. Lorsque l’immeuble est détenu depuis plus de 2 ans, la plus-value bénéficie des faveurs fiscales suivantes:

- taxation au 1/2 taux global, maximum 23,2 %;

- abattement de cession de 50.000 EUR (doublé à 100.000 EUR pour les couples mariés).

Une exception, et non des moindres, est constituée par la plus-value relative à la résidence principale du contribuable, qui est exonérée d’impôt à certaines conditions. Nous prendrons trois hypothèses pour la clarté de l’exposé.

Dans la première hypothèse d’une occupation exclusive de l’habitation par le propriétaire depuis la date d’achat jusqu’à celle de la vente, la plus-value est exonérée d’impôt, peu importe la durée de détention.

Dans la seconde hypothèse de l’utilisation non exclusive pour les besoins personnels d’habitation (affectation au logement locatif ou à la résidence secondaire) et lorsqu’au moment de la vente l’habitation est occupée par le propriétaire, l’exonération de la plus-value est conditionnée par une occupation effective de l’habitation durant les 5 années précédant la vente. A titre exceptionnel, il est renoncé à cette condition de durée lorsque l’habitation est réalisée pour des raisons d’ordre familial ou professionnel.

Dans la troisième hypothèse de l’utilisation non exclusive pour les besoins personnels d’habitation (affectation au logement locatif ou à la résidence secondaire) et lorsqu’au moment de la vente l’habitation n’est pas occupée par le propriétaire, l’habitation ne peut être considérée comme la résidence principale qu’à la triple condition que :

- le contribuable ait occupé l’habitation à la suite de son acquisition;

- le contribuable ne soit pas propriétaire d’une autre habitation (destinée à ses besoins personnels);

- l’abandon de l’habitation vendue soit motivé par des raisons d’ordre familial ou professionnel.

En pratique, il faut savoir que la loi fiscale a prévu un délai pour permettre au contribuable de vendre son habitation en exonération d’impôt. Il a jusqu’au 31 décembre de l’année qui suit celle au cours de laquelle il a transféré son habitation principale ailleurs.

Enfin, le champ d’application de cette exonération fiscale est élargi par la définition qu’elle donne de la résidence principale. Celle-ci inclut les dépendances nécessaires, telles que caves, garages et terrasses qui ont un lien de connexité matériel avec le bâtiment de l’habitation ainsi que le terrain sur lequel elle se trouve. Sont exclues les parties de terrain qui dépassent soit 10 ares, soit 15 fois la surface de l’assiette du bâtiment de l’habitation ainsi que les parties qui forment par elles-mêmes un terrain à bâtir.

De par notre expérience, nous constatons que ce thème de la fiscalité de la résidence principale est méconnu du grand public au Luxembourg et qu’il mérite, lors d’un projet d’acquisition immobilière, la consultation d’un fiscaliste spécialisé dans la gestion du patrimoine privé immobilier.