Le Luxembourg, un environnement proche et favorable pour les entrepreneurs belges

Le Luxembourg est, et reste, un environnement idéal pour les entrepreneurs belges souhaitant optimiser leurs investissements.

Outre sa grande stabilité politique et juridique ainsi que sa longue tradition de protection des investissements, le pays dispose d’un panel d’incitants fiscaux offrant de réelles opportunités pour les entrepreneurs belges, tel que le crédit d’impôt pour investissement.

Champ d’application du crédit d’impôt pour investissement

Ce crédit est accordé pour les investissements réalisés par des entreprises commerciales, industrielles, minières ou artisanales situées au Grand-Duché de Luxembourg, les actifs éligibles pouvant être physiquement utilisés sur le territoire d’un Etat membre de l’Union européenne ou partie aux accords sur l’Espace Economique Européen (EEE). La mesure s’applique aussi pour les navires utilisés en trafic international et battant pavillon luxembourgeois.

Le destinataire des investissements en actifs éligibles doit être une société ou un établissement stable pleinement imposable au Luxembourg.

La loi est assez souple concernant le type de biens pouvant bénéficier de la mesure : autocars, camions, navettes, dépanneuses ou autres engins de chantier de type bulldozer, rouleau compresseur, machines diverses et variées, matériel informatique, mobilier de bureau, de magasins, etc. A contrario, ne pourront en bénéficier les biens amortissables normalement au cours d’une période inférieure à 3 années ; les biens acquis par transmission en bloc d’une entreprise, d’une partie autonome d’entreprise ou d’une fraction d’entreprise ; les biens usagés acquis, au Luxembourg comme à l’étranger, autrement que par une transmission en bloc d’entreprise et les véhicules automoteurs non affectés à une activité de transport. Toutefois, en ce qui concerne ces derniers, le gouvernement a voulu aider les petites et moyennes entreprises en leur permettant d’obtenir le crédit pour des biens acquis dans le cadre d’un premier établissement et dont la valeur est inférieure à 250.000 EUR.

La détermination du crédit d’impôt pour investissement

La bonification se compose de deux volets différents ainsi que de deux bases de calcul différentes.

Le crédit d’impôt pour investissement global

La finalité du crédit d'impôt pour investissement global est d’accorder une aide fiscale sur la base du montant global des investissements effectués par le contribuable au cours de l’exercice concerné.

Les actifs éligibles à ce crédit sont ceux notamment mentionnés au titre du paragraphe précédent. Cependant, les investissements de faible valeur, c’est-àdire les biens dont le prix d’acquisition ou de revient ne dépasse pas 870 EUR rentrent également dans la base de calcul, dans la mesure où ils sont portés au bilan et amortis sur une période de 3 ans au moins.

Cette aide globale est calculée sur le prix d’acquisition ou le prix de revient, les subventions d’investissement éventuelles réduisant la base de calcul.

Ce crédit d’impôt global s’obtient en appliquant à la base d’assiette le barème dégressif suivant allant de 8 % pour la tranche inférieure à 150.000 EUR et 2 % pour la tranche supérieure à ce montant.

Le crédit d'impôt pour investissement complémentaire

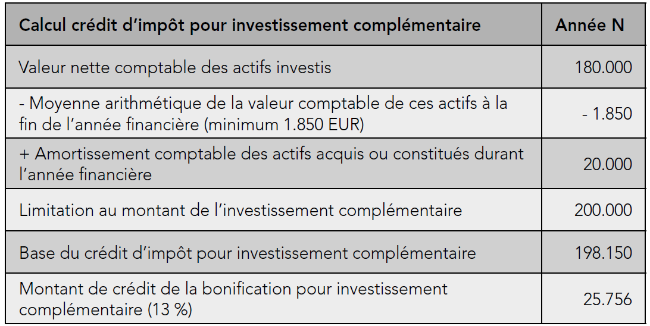

La partie complémentaire du crédit correspond à une quote-part de la valeur dudit investissement complémentaire effectué par une entreprise au cours d’un exercice donné.

Les actifs éligibles à ce crédit sont ceux qui le sont directement pour le crédit d’impôt global.

La base de ce crédit complémentaire s’obtient en retranchant la moyenne arithmétique de la valeur que les biens ont atteinte à la clôture des 5 exercices précédents, de la valeur nette comptable de l’actif immobilisé éligible au crédit d’impôt visé. Il est à noter que l’investissement complémentaire est limité au coût d’acquisition des biens bénéficiant de l’aide acquis au cours de l’exercice.

Sur la base d’imposition ainsi définie, il convient d’appliquer un taux de 13 % pour obtenir le crédit d’impôt visé dans la présente section.

L’utilisation du crédit d’impôt pour investissement

Le crédit d’impôt est imputable sur le montant d’impôt sur le revenu des collectivités luxembourgeois excédant le montant minimum applicable (augmenté du fonds de contribution pour l’emploi), moyennant le report du reliquat non imputé sur les dix exercices suivants.

L’articulation du crédit d’impôt avec le mécanisme d’intégration fiscale au Luxembourg

Seule la société tête de groupe est en droit de revendiquer la déduction du crédit d’impôt pour investissement. A défaut d’impôt sur les collectivités suffisant, le crédit d’impôt est reportable et peut être déduit de l’impôt dû par la société tête de groupe luxembourgeoise au cours des 10 années suivantes.

Exemple illustrant le bénéfice du crédit d’impôt pour investissement

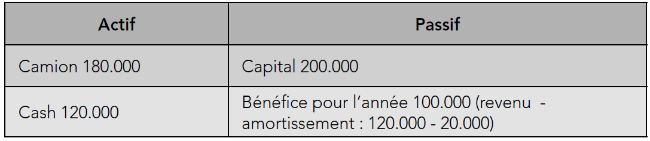

L’entreprise acquiert un camion en année N pour un montant de 200.000 EUR. La durée d’utilisation sera de 10 ans et le camion sera amorti annuellement pour 20.000 EUR. En outre, l’entreprise génère un revenu de 120.000 EUR en année N.

|

|

EY Luxembourg